三、多元回归模型

模型1?模型3分别为应计盈余管理对企业总的资本 非效率投资、投资过度、投资不足的影响;模型4?模型6 则分别为会计稳健性对应计盈余管理、总的资本非效率 投资、投资过度及投资不足的交互影响。

如果本文的研究假设得到验证,那么模型1?模型3 中DA的系数应该为正值,即表示应计盈余管理对资本非 效率投资总额、投资过度及投资不足都产生正向影响,降 低了企业的投资效率。也就是说,模型中¥、au、&的系 数均为正。而如果会计稳健性能够降低应计盈余管理对 投资效率的负向影响,那么在模型4?模型6中,应计盈余 管理DA和会计稳健性Cons的交乘项的系数则应该为负 值,也就是说,a34.a35.a36的系数均为正。

模型1:应计盈余管理对企业总的资本非效率投资影 响的模型。

Efficencyit=aH1+a11 XDA+a;1 S controlvar+e;t (9)

模型2 :应计盈余管理对企业投资过度影响的模型。

Over—inVit=aH2+a12XDA+ai2Scontrolvar+eit (10)

模型3 :应计盈余管理对企业投资不足影响的模型。Under-InVit=aH3+a13XDA+ai3 S controlvar+Eit (11)

模型4 :会计稳健性对应计盈余管理及资本总投资效 率关系的影响模型。

Efficencyit = a()4+a14X DA+ a24 X Cons +a34DA X Cons+ ai4 S controlvar+£it模型5 :会计稳健性对应计盈余管理及投资过度关系 的影响模型。

0ver—invit 二 a()5 + aL5 X DA + a25 XCons+a35DAXCons+ a。S controlvar+£it模型6 :会计稳健性对应计盈余管理及投资不足关系 的影响模型。Under-invit=a( )6+a16 X DA+a26 XCons+a_%DAX Cons+ai6 S controlvar+£it

四、实证结果分析

1. 描述性统计。表2给出了本文相关变量的描述性统 计结果。由表2可知:应计盈余管理的替代变量DA的均值 为-0.017,中位数为-0.015,最大值和最小值分别为0.508 和-0.435,表明不仅存在进行正向盈余管理的公司,也存 在进行负向盈余管理的公司。公司的会计稳健性水平 Cons的均值和中位数分别为0.040和0.029,表示随着我 国相关法律法规的不断完善,公司的会计稳健性水平有 所提高,会计稳健性可能在提高会计信息质量、降低企业 盈余管理对投资效率等的影响方面发挥一定的监督作 用。企业的非效率投资的均值为0.083,表示公司一般都存 在非效率投资行为。而从产权性质来看,非国有企业占比 为35.8%,后文进一步分析不同产权性质下的企业中,会 计稳健性对于应计盈余管理和投资效率关系发挥的调节 作用是否相同。

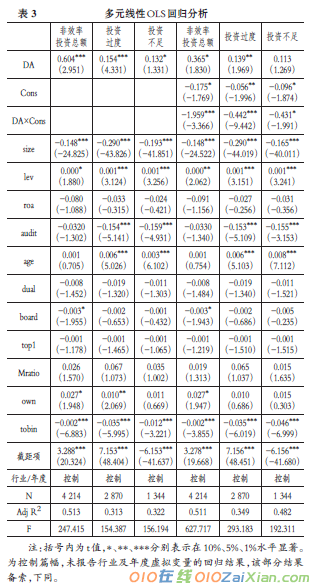

2.相关系数分析和多元回归分析。从相关系数矩阵 来看,本文解释变量之间的相关系数不高,不存在多重共 线性的问题,且通过对相关变量进行方差膨胀因子计算 时,发现VIF值均小于3,因此,可认为不存在多重共线性 问题。3给出了模型1 ~模型6的多元线性OLS回归分析 的实证结果。如表3第二列所示,企业非效率投资总额一 列中,DA的系数为0.604,在1%水平上显著;过度投资中,DA的系数为0.154,在1%水平上显著?’而在投资不足一列 中,DA的系数为0.154,在10%水平上显著。第二列到第四 列的结果均支持了本文的研究假设,表明应计盈余管理对企业非效率投资总额、投资过度及投资不足均会产生 显著影响,从而降低了企业的投资效率,加剧了企业的投 资过度和投资不足行为。而表3最后三列的结果表明,考 虑到会计稳健性对会计信息质量的监管作用,会计稳健 性对于应计盈余管理及非效率投资的正相关关系具有显 著的调节作用,且该调节作用为负。会计稳健性 Cons本身也会对非效率投资产生负向影响,DAX Cons的系数在最后三列中均为负值,且通过了统 计上的显著性检验,表明本文前述的研究假设得到 了支持。

为控制篇幅,其他相关控制变量的回归系数等 不再赘述。

五、进一步分析

1. 针对不同产权性质企业进行分析。国有企业 和非国有企业由于在投资、融资等方面存在较大的 差异,且国有企业一般来说规模较大,政府部门对 国有企业的监管也与非国有企业存在一定的差别。 由于预算软约束等,国有企业面临的融资约束等可 能低于非国有企业。国有企业和非国有企业管理层 的经营目标不同,国有企业的管理层一般为政府派 出,存在政治升迁的动机等。以上诸多的不同,可能 使得会计稳健性对应计盈余管理和非效率投资影 响上,在不同产权性质的企业存在一定的差异。

为进一步检验,表4给出了不同产权企业的多 元线性OLS回归结果。表4的结果表明:国有企业 和非国有企业中,应计盈余管理对企业非效率投资 总额、投资过度及投资不足均产生显著的正向影 响,从而加剧了企业的投资不足和投资过度行为, 降低了企业的资源配置效率,这与前文中针对全样 本的分析结果一致。而不同的是,如表4中Panel A 和Panel B最后三列所示,会计稳健性对应计盈余 管理和企业非效率投资总额、投资过度及投资不足 的正相关关系的.影响存在显著的差异,国有企业 中,会计稳健性对于降低应计盈余管理、加剧企业 非效率投资的作用更显著。因此,国有企业由于监 管制度更严及公众关注程度更高,会计稳健性对会 计信息质量的监管作用更大,能够更好地保护外部 股东的合法权益。

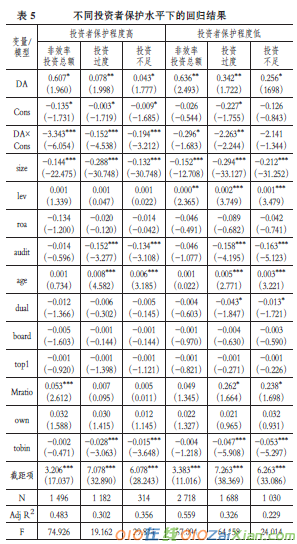

2.针对投资者保护程度不同的企业进行分析。 由于不同企业投资者保护水平存在一定的差异,会计稳健性作为会计信息质量的一种内在属性,对于企业 应计盈余管理和非效率投资、投资过度及投资不足的正 相关关系的影响,可能在不同投资者保护水平的企业中 存在一定的差异。在投资者保护水平高的企业,会计稳健 更可能与之相互补充,共同抑制应计盈余管理对非效 率投资的正向影响;而在投资者保护水平较低的企业中,会计稳健性发挥的作用可能受到一定的限制。因此,我们 进一步分析了在不同的投资者保护水平下,会计稳健性 对于应计盈余管理和非效率投资、投资过度和投资不足 关系所发挥的调节作用。

比较分析发现,不同投资者保护程度的企业,会计稳 健性对于应计盈余管理和非效率投资的正向关系的影响 存在显著的差异。具体结果如表5所示。在投资 者保护程度高的样本组中,DAXCons的回归系数无论是 对于非效率投资总额,还是对于投资过度或者是投资不 足,均显著高于投资者保护程度低的样本组中DAXCons 的系数。换句话说,投资者保护程度高的企业,会计稳健 性发挥的监管作用更大,更能够有效抑制应计盈余管理 对非效率投资的负向影响。因此,应该提高企业的投资者 保护水平,完善相关的法律法规,使得其与会计稳健性等 其他的监管措施相辅相成,共同保护股东权益不受管理 层自利行为的损害。

六、结论

六、结论

及不足本文基于2010?2013年我国深沪A股上市公司的财 务数据,从会计稳健性视角分析了管理层自利行为对企 业资本投资效率的影响,用应计盈余管理作为管理层自 利行为的替代变量,通过构建模型进行多元线性OLS回 归分析,结果发现:第一,应计盈余管理对企业资本非效 率投资总额、投资过度及投资不足均产生显著的正向影 响,加剧了企业的投资不足和过度投资行为。第二,会计 稳健性一定程度上抑制了应计盈余管理和资本非效率投 资的正相关关系,可以保护投资者的合法权益不受管理 层自利行为的侵害。第三,通过进一步分析得知,会计稳 健性在管理者自利行为和资本投资效率这二者关系中发 挥的作用在不同产权企业存在差异,国有企业中,会计稳 健性的负向调节作用显著高于非国有企业;投资者保护 程度高的样本组中,会计稳健性的负向调节作用显著高 于投资者保护程度低的样本组。因此,加强非国有企业的内部治理机制及外部监督机制,提升企业的投资者保护水平, 一定程度上和会计稳健性相辅相成,在两者的共同作用下,企 业的财务报告质量得以提升,从而保护投资者的合法权益。

本文仍存在一定的不足,目前计量应计盈余管理的指标 非常多,若不考虑极端业绩影响,可能使得计量应计盈余管理 的模型存在偏误。本文借鉴Kothari et al. (2005)的方法计量管理 层的私利行为?’对于非效率投资的计量,则是借鉴Richardson (2006)的模型,但该模型需要假设企业不存在系统性投资不 足和过度投资;计量会计稳健性则是借鉴Khan&WattS(20()9) 的方法。上述三个关键变量的计量目前仍存在一定的不足,未 来笔者将继续完善三个指标的计量。同时,本文分析应计盈余 管理对非效率投资影响时,没有区分盈余管理方向的 影响,不同盈余管理动机导致管理层采用不同的盈余 管理方向,因此,这也有待于进一步分析和考察。

【管理层自利行为和资本投资效率的关系论文】相关文章:

6.行政效率论文

8.公共文明行为论文

本文来源:http://www.010zaixian.com/shiyongwen/2296627.htm